Ett av de allra viktigaste nyckeltalen som du kan använda när du tar beslut kring aktiehandel är direktavkasning. Nyckeltalet jämför företagets utdelning mot aktiekursen. I den här artikeln skall vi gå igenom vad direktavkastning är, hur du räknar ut det och lite olika sätt att tolka nyckeltalet.

Artikelns innehåll

Definition & beräkning av direktavkastning

För att räkna ut direktavkastningen behöver vi två saker: Utdelningen och aktiekursen. Aktiekursen hittar du enklast hos en nätmäklare eller på någon börslista och utdelningen meddelar aktiebolaget oftast i samband med årsredovisningen.

Direktavkastning = Utdelning i kronor \ Aktiekurs

Formeln för beräkning av direktavkastning

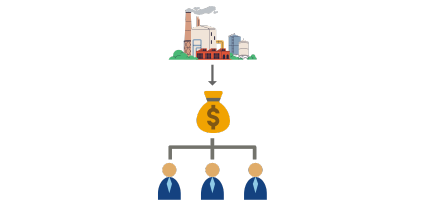

Utdelning innebär att företaget betalar ut ersättning till sina aktieägare som har satsat pengar i bolaget och vanligast i Sverige är att detta görs en gång per år (oftast under sen vår). Det finns bolag som delar ut oftare men det hör till ovanligheterna här i Sverige.

Det är aktieägarna som tillsammans på årsstämman beslutar hur stor utdelningen för det föregående året skall vara.

Så för att räkna ut direktavkastning gör du en enkel division enligt:

Direktavkastning = Utdelning i kronor \ Aktiekurs

I videon går Nordnets Alexander Gustafsson igenom direktavkastning

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

🔗 Etoro.com/sv – Alltid 0 kr i courtage på aktiehandel.

Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv. ({etoroCFDrisk} % av de som handlar CFD:s förlorar pengar).

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Några exempel på beräkning av Direktavkastningen

Medicinteknikbolaget Getinge föreslog år 2012 (delas ut våren 2013) att utdelningen till aktieägarna skulle vara 4,15 kr per aktie. I slutet av november 2013 låg aktiekursen på 205 kr. Direktavkastningen för den som köper aktien i detta läge skulle då beräknas enligt:

Direktavkastning = Utdelning i kronor \ Aktiekurs = 0,0202

Direktavkastningen för Getinge var alltså 2,02 %.

Hennes & Mauritz föreslog att aktieutdelningen 2012 (delas ut våren 2013) skulle vara 9,50 kr. Om aktiekursen ligger på 278 så innebär detta en direktavkastning på

9,5 / 278 = 0,034 = 3,4 %

Vad säger direktavkastningen om aktien?

Som alla andra nyckeltal så uttrycker nyckeltalet direktavkastning en relation mellan två olika sfärer. Dels vad företaget de facto presterar i form av resultat och vad detta resultat har för relation till aktiemarknadens förhoppningar. Men i alla dessa beräkningar så landar det alltid i en tolkningsfråga. Dels behöver man sätta direktavkastningen i relation till andra nyckeltal men även i relation till börsen som helhet och den historiska och framtida utvecklingen för företaget.

Med just direktavkastningen så kan det vara extra viktigt att titta på denna historiskt. Du som investerar i stora aktiebolag som inte befinner sig i en uppstartsfas vill gärna se att bolaget har kunnat hålla en bra nivå på direktavkastningen samtidigt som aktien har ökat. Det här innebär att bolaget växer och utvecklas samtidigt som de kan hålla kvar sin goda direktavkastning. Den som kan kombinera detta med att köpa aktien vid en låg värdering får vad som kallas för en bra yield on cost.

Självklart behöver vi problematisera direktavkastningen och dess betydelse en hel del för att få så djup förståelse av denna som möjligt. Några tankar att ta med i beräkningen kan vara följande:

- Ett aktiebolags ägare beslutar själva om nivån på utdelningen. Det här göra att man faktiskt kan dela ut mer än vad som är rimligt för företaget och mer än vad företaget gör i vinst. Exempelvis kan ett aktiebolag till viss använda lånade pengar för att dela ut till sina aktieägare. Det här är förstås inte särskilt sunt och därför bör den långsiktiga investeraren se upp för bolag som har höga utdelningar men har låg soliditet för sin bransch.

- Ett företag kan ha en hög direktavkastning av många olika anledningar. En anledning (den bästa för investeraren) kan vara att marknaden undervärderar aktien och att du som köper i detta läge gör det till ett bra pris. En annan anledningen kan vara att aktiekursen är nedtryckt för att marknaden, kanske med rätta, anser att bolags framtid är mindre ljus. Man kanske förväntar sig att det kommer att gå mycket sämre för bolaget.

- Ett företag kan ha låg direktavkastning för att marknaden förväntar sig att utvecklingen för företaget kommer att vara mycket bra. Det här gör att aktiekursen stiger och utdelningen förväntas då bli högre i framtiden. Det kan förstås även vara så att bolaget har svårt att prestera utdelningar eller inte går med vinst överhuvudtaget.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Hej jag är helt ny vad det gäller aktier och undrar hur man hittar utdelningen i kronor per aktie?

Hej Philip, det meddelar bolaget i sin årsredovisning. Ofta så släpper de i samband med detta ett pressmeddelande som kablas ut i finansmedia och på banker där du köper och säljer aktier. Alternativet är att den bank du använder dig av har aktiedata som innehåller utdelning/aktie. Jag vet att de populäraste nätbankerna har detta.

Hej!

Min fråga är, om priset på marknaden för en aktie är 80kr och förmodan är utdelning kommer att växa med 4% i framtiden. Hur kan jag veta/räkna diskonteringsränta då?

Jag är jätte tacksam, om jag får hjälp med frågan.

Mvh, Haval

Hej, det lite tråkiga svaret är nog att det är mycket svårt att sätta diskonteringsräntan på ett bolag. Det är ju helt omöjligt att veta hur tillväxten kommer att se ut för ett bolag i framtiden. Det finns tyvärr inget magiskt svar enligt en viss formel vad som är ”rätt” diskonteringsränta.

Om du vill fördjupa dig på diskonteringsränta så kan du kika på metoderna capm och wacc. Tyvärr har vi inget skrivet om detta här men googla så hittar du säkert en del, fortsatt lycka till!

Jag blir lite förvirrad – med er formel blir aktien mer värd ju lägre direktavkastning den har, eftersom direktavkastningen står i nämnaren. Jag är med på hur ni kom fram till formeln, men jag förstår inte hur det sitter ihop med det som står i texten, där det verkar som att en hög direktavkastning i ett stabilt bolag borde vara värt mer, men er formel kommer att ge ett lägre ”riktvärde”?

Hej Jakob, Formeln är framförallt ett snabbt och något svepande sätt att beräkna om det finns en potential för uppgång värdemässigt på aktien. Dvs att börsen värderar bolaget lägre än vad det fundamentala resultatet faktiskt visar. Dock skall man ta detta sätt att beräkna en riktkurs med någon nypa salt då man får rätt orimliga resultat vid scenarier som du just beskriver.

Det viktiga i längden är att företaget klarar av att hålla en rimlig utdelningsnivå samtidigt som de växer. Detta är ett mycket gynnsamt scenario för aktieägaren.

Hej.

min tanke är kring formelns tidsuppfattning, kan man få en ”rimlig” händelse förlopp dvs när man tror att den når kursen kring 14 kr?

MVH Bahman

Hej, det är mycket svårt att få ett rimligt händelseförlopp och veta när en kurs nås. Det beror på så många olika faktorer som konjunktur i sin helhet, branschutveckling osv. Det du får är en bild av hur företaget presterar just nu.

Hej!

jag undrar om varför ni satt ju 5% på direktavkastning? är det ett antagande?

Hej, det är bara ett exempel för att visa hur det beräknas och är inte taget från ett aktuellt exempel.

Hejsan!

Tack för en bra hemsida mycket tydlig och bra för än annan som är helt grön.

Jag funderar på vid vilken tidpunkt direktavkastningen sker. Är det ett visst datum som gäller för alla aktier eller är det olika för varje enskild aktie? Sker det en gång om året, en gång i kvartalet, eller en gång i månaden? Eller får man utdelning i förhållande till hur lång tid man har ägt aktien? Det skulle ju vara för sorgligt om man köper sig en aktie och råkar sälja den just innan utdelningen. Hur får man reda på när den eventuella avkastningen kommer?

En annan fråga kan en direktavkastning vara av negativt värde? Det vill säga -% kan direktavkastningen bli en smärta i plånkan, eller är 0 det värsta som kan hända gällande detta fall?

Tacksam på förhand

Utdelningen sker vid lite olika tider beroende på företag, man behöver ha koll på de bolag man äger aktier i så att du inte missar denna om detta ligger med i din investeringsfilosofi. Du kan inte få ”negativ” utdelning. Dvs du kan inte bli skyldig pengar till aktiebolaget.

hej jag undrar vilka det är som utnyttjar hög akskatning

Hejsan och tack för den enkla förklaringen!

Jag undrar om jag köper aktier i ett bolag idag t.ex och utdelningen är på 3 kronor och ska delas uti i slutet av våren 2014, kommer jag garanterat få en utdelning på 3kronor per aktie eller måste jag ha ägt aktier i minst ett år?

Kan jag köpa en aktie en vecka innan utdelning och få ta del av utdelningen ändå?

Tack!

Hej,

Det finns ett datum (avstämningsdatum) som du måste äga aktien tre dagar innan för att få ta del av utdelningen. Ofta brukar det vara så att aktien tappar direkt vid utdelningen så man tjänar sällan något på att köpa aktien och sälja när man fått utdelningen.

Hej, jag funderar på hur det kommer sig att ni får en direktavkastning på 34% i exemplet: 9,5/278 ≈0,034=34 % borde det inte vara 3,4%?

Hej, har blivit fel när vi nyligen skrev om artikeln och lade till fler exempel, det är korrigerat nu. Tack för att du kommenterade detta.

För att få utdelning på sin aktie, räcker det om man äger den en viss period (rätt period) eller måste man äga den hela året? Om man tar NCC som exempel så kan man läsa sig till under infon av aktien på Avanza att ordinarie utdelning var 10 kr med utdelningsdag 2013-04-17. Sedan står det att den ”handlas utan utdelning” 2013-04-10. Innebär detta att jag får utdelning för 2012 om jag äger aktien 2013-04-09 men inte 2013-04-11? och räcker det att jag äger aktien bara dagen 2013-04-09 eller måste perioden vara längre?

Mvh!

Hej, man måste ha koll på avstämningsdatumet för aktieutdelningen. Vanligt är att man skall äga aktien 3 dagar innan denna.

Tjena!

Jag är väldigt ny när det har och göra med aktier osv. Men min fråga är vad har man för nytta av direktavkasting? Och vad skillnaden är mellan avkastning, utdelning och direkt avkastning?

Tack på för hand!

Hej

Direktavkastningen är ju ett nyckeltal som mäter förhållandet mellan utdelningen och den aktuella dagskursen (går ju också att mäta historiskt).

Ju högre utdelning desto högra direktavkastning blir det.

Varför har du inga datum på när dina artiklar är skrivna, skulle vara superbra?

Hej

Vi kanske skall lägga till det, artiklarna revideras dock lite titt som tätt allt eftersom besökare ställer frågor och undrar mer saker.

Hej,

Jag undrar varför direktavkastning är ett såpass populärt nyckeltal?

Rent teoretiskt så faller ju aktiekursen med lika mycket pengar som skiftas ut till aktieägarna? Med andra ord är den enda skillnaden om man köpt aktier för 100 kronor i ett bolag med 10% direktavkastning att man har ett netto i faktiska värdepapper som är 90 kronor och 10 kronor på saldot som går att återinvestera?

Det måste vara något som jag missar här?

Hej, förstår hur du tänker och delar bolag ut mycket så urholkas förstås värdet. Samtidigt är det en styrka att ett bolag kan dela ut på en bra nivå år efter år. Då vet du att bolaget håller både för direktavkastning och ändå kan växa. Du som aktieägare har ju också möjligheten att återinvestera din utdelning för att denna skall öka år efter år.

Hej,

Tack för en bra hemsida! Den är mycket tydlig och bra för nybörjare.

Jag undrar vad betyder ”bonusutdelning”?

Tack

Det är troligtvis så att man då menar att en extra utdelning (förutom den ordinarie) görs under året.

Hej!

Vart hamnar direktavkastningen? Säg att jag har en hög med aktier som nu under våren skall ge direktavkastning. Sätts dom pengarna in på mitt VP-konto? Får jag ett par extra aktier i var och ett utav bolagen ifråga? Vart hamnar dom pengarna?

MVH // Martin Eriksson

Om du har aktierna på ett VP konto så sätts pengarna in i din likviddel i det kontot.

Hej!

Jag Undrar var man kan få reda på hur ett företags utdelningshistorik har sett ut på ca 10-15 år, finns det några genvägar eller måste man gå genom 10-15 årsrapporter för att få reda på om de höjt eller sänkt utdelningen genom åren. Handlar aktier genom avanza och det enda jag kan se där är företagets utdelning för samma år. Tacksam för svar, Med vänlig hälsning, Martin

Hej

Kan varmt rekommendera borsdata.se, tror att det finns en hel del sådant att se där gratis (utan att köpa konto).

Hej

För att få ta del av utdelningen måste du äga aktien innan ett visst datum. Sedan beräknas utdelningen på den så kallade avstämningsdagen. Utdelningen anges i antalet kronor och det mest lämpliga är nog att beräkna nyckeltalet direktavkastning på datum runt årsstämman.

Hej

Med anledning av direktavkastningen.

Är det aktiekursen som gäller vid dag för årsavstämman som ingår i beräkningen ?

Har bolagen en fast dag varje år för Årsstämman eller kan de välja en dag när aktiekursen är låg ?

Med vänlig hälsning

Tommy

De följer det som kallas för räkenskapsår. Ett exempel är att man har räkenskapsår mellan 1 jan till 31 december eller 1 juni till 31 maj.

Dvs det är då man mäter av siffrorna. Aktiekursen är ju i ständig rörelse så är får man antingen välja ett datum eller ta ett slags medelvärde.

De siffror på direktavkastning som ges av nätmäklarna går ofta på nuvarande aktiekurs.